纯电主流化趋势下的「逆行者」 据称小米内部已确定开发增程式动力产品

2024-11-27 13:13:00玩吧吧

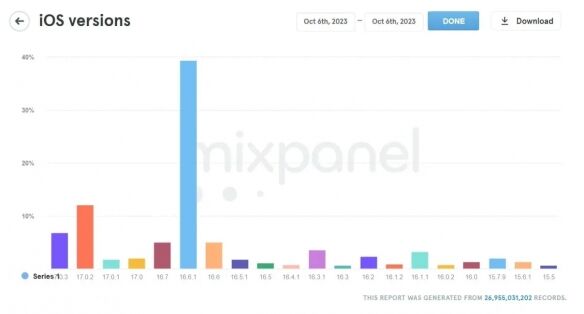

仅从充电启动到结束的纯充电时长,蔚来的用户需要约 30 到 40 分钟。几款主流增程车,在蔚来桩上的纯充电时长是 50 到 60 分钟。

不久前,蔚来能源高级副总裁沈斐在社交平台上这样写道。他认为,增程车型的充电速度要比纯电车型慢上一倍,最终增程车型的充电时间将会是纯电车型的两倍之多。

蔚来能源高级副总裁-沈斐

增程车,一直以来都被打上了「技术老旧」的标签。素质一般的发动机、简单传统的串联结构、亏电状态「断崖」下滑的加速性能,结构简单却要吃上 95 油,这些都是大众市场对增程车的「槽点」。

「增程是入场券,纯电是进阶的完全体。」

市面上绝大部分的车企似乎都在小心翼翼地遵循着这个定律。增程式的最大获益者理想,在增程车型上大获成功后,也开始有条不紊地布局自己的纯电企划,首款纯电 MPV MEGA 「箭在弦上」。

不过,在纯电主流化趋势下也存在着一些「逆行者」。承载雷军「生涯最后一战」的小米造车,就是「反向增程」的一员。根据报道消息称,小米内部已经确定开发增程式动力产品,在招聘官网上,小米开始陆续放出「增程系统设计开发工程师」的岗位需求。

雷军 图片来自:Bloomberg

小米造车,还想要靠增程车来进行「紧急避险」。

纯电市场之殇,小米软着陆

作为新能源牌桌的新入局者,小米本就「志」在纯电。

今年 7 月,供应商之一一汽富维透露,小米汽车首款车型「摩德纳」的采购报价已经完成。消息透露,「摩德纳」作为小米造车的首款车型,将会定位纯电轿跑,目前已经进入阶段性夏测、冬测环节。

小米首款汽车路试-图片来自微博

8 月中旬,小米造车的捷报再次传来,小米汽车正式获得国家发改委批准生产电动汽车资质,自 2017 年以来,小米将会 是第 4 家正式拿到发改委批准的造车车企。接下来只需要拿到工信部的批准,小米即可凑齐造车的「大小资质」。

同一时期,小米汽车敲定了电池一二级供应商,分别是中创新航以及宁德时代,大众设想的比亚迪并没有进入到最终的供应商清单中。结合早期曝光的动力电池参数来看,小米首款车型搭载的预计为三元锂材质 101kWh 大容量电池,电池额定电压高达 726.7V,电池包总重量约为 624kg。

图片来自微博

100 度大电池加上 800V 高压架构这两项关键元素,所有的迹象,几乎都「明示」了小米会专注在纯电赛道。然而,招聘增程式专家的消息打破了外界一致的推断,小米内部明确了增程式产品线路,小米首款汽车也将会同时推出纯电、增程两种车型版本。

「反向增程」的动作意料之外,但也算是在情理之中,小米并不相信所谓的「一步到位」。

2024 年才迟迟交出造车成果的小米,相比一众的新势力品牌显然已经失去了先发优势,想要在竞争激烈的新能源赛道中存活下来,晚入局的小米还得格外谨慎,特别是在增长乏力的纯电市场。

根据相关数据统计,2021 年国内纯电车型销量同比增长达到 158.69%;但从 2022 年开始纯电销量撞上了「瓶颈」,整体市场预期出现了较大面积的下行萎缩,同比增速下滑至 68.4%;在过去的 2023 年上半年,纯电市场增长持续碰壁,销量增速断崖式放缓至 2.5%。

聚焦在小米汽车即将要落位的价格区间,这部分的纯电市场并不算大。截至今年 4 月份,20-30 万元价格区间,纯电车型的占有率约为 25%;而价格一旦突破了 30 万的红线,纯电车型的渗透率就像是「泄了气的皮球」,占有率大幅度下滑至 14%。作为对比,同时期的插电混合车型的渗透率达到了 18%,两者之间差了足有 5 个点。

至少在 20-40 万元区间的市场里,纯电的销量号召力并没有外界想象中那么大,大众对纯电车型的态度转变也还需要时间。

站在纯电对立面,被打上「老旧技术」的增程车市场,又表现如何?

另一份市场终端数据显示,过去上半年,国内增程式车型总销量约为 20.8 万台,同比增长达到 141.86%。尽管在整体插混市场,增程式销量仅占有 22.5%的份额,但这块小蛋糕上是一片增长更迅猛的「蓝海」,通往纯电的路上,增程分化出了一块新的活力市场。

小米并不是「反向增程」的独行者,前一个在增程上扭转局势的是零跑汽车。今年 2 月,这家总部位于杭州的新势力车企,推出了旗下首款增程车型,零跑 C11 增程版。面向更大的用户市场,增程版本的加入给 C11 带来了更多的提量空间,8 月,C11 纯电/增程版车型月度交付破万,成功接过了 T 系列车型的接力棒,将零跑汽车的单车均价提升到了 13 万元。

「老旧拉胯」的增程,在合理的运营打法下,甚至可以成为了逆转战局的利器。

值得一提的是,增程车型在摆脱电池成本桎梏后,也可以带给小米更加充裕的定价空间,不至于让小米在入局初期受制于供应成本压力,从而陷入被动。

即将入局的小米,提前嗅到了一丝纯电市场的「危机」。作为起后手的角色,增程式车型的增加可以为小米提供更多的容错率,实现汽车市场的快速「软着陆」。

小米兼容增程,实则是一种很聪明的「避险」手段。

快速生效、短期回报

小米硬件综合总利润率永远不会超过 5%。

2018 年,雷军在一封小米内部信中这样写道。

2023 年,雷军将「5% 利润」的做法带到了小米汽车,并且还要做得更加极致。从内部口径可以得知,小米计划将造手机的思维贯彻到造车业务,雷军希望小米汽车的硬件总利润维持在 1%,最终通过汽车的软件生态实现盈利。

结合前文所提到的电池信息来看,小米汽车的成本的确不低。根据媒体报道,宁德时代最新的磷酸铁锂电池系统报价约为 800 元/kWh,而三元锂材质的电池系统报价基本在 1000 元/kWh。做一个简单数学换算,即使以磷酸铁锂的报价计算,小米汽车搭载的 101kWh 大电池包成本也在 8 万元左右。初涉汽车行业的小米,很难掌握定价的主动权,小米汽车初期的利润很大概率不会有一个很亮眼的表现。

况且,就算是先不谈 1%的硬件利润能否实现,成本庞大的汽车业务,小米想要维持在一个相当低位的利润水准,追求短期回报就会成为一件非常重要的事情,如果小米汽车不能够快速激活盈利,很可能就会恶化成战线冗长的「烧钱游戏」。

想要按照小米内部的盈利设想走下去,小米的软件生态就得立刻支棱起来。

当然,拥有足够的用户基数是软件盈利的大前提,纯电市场的用户还远远不够支撑起盈利的体量,开发增程版,覆盖更多的车型市场,才能触达更多的用户。

冬测中的小米汽车

正如董车会之前一些文章所提及的 MPV 赛道那样,理想 MEGA 利用前沿大胆的设计外观,提前占领 MPV 车型的审美「高地」,小鹏 X9 利用科技智能主导 MPV 的智驾话语权。那么,小米推出增程版也是在抢先占领用户生态付费的心智。

无论是从纯电存量市场出发,还是为了更好地实现「以软件生态盈利」的目的,推出增程式车型,对于小米来说都是百利无害的一件事情。

同类游戏

相关文章

- 攻略